大豆油是在食用油消费中大豆油占比最高的油种,根据国家粮油信息中心数据,2021年中国整体食用油消费量3708万吨,其中大豆油消费量1620万吨,占比达到43.7%。大豆油的原料大豆分为非转基因大豆(食用级大豆)和转基因大豆(压榨用大豆)。非转基因大豆油年消费量仅为80万吨左右。

一、非转基因大豆油生产企业介绍

非转基因大豆油生产企业采用大豆作为原料,通过浸出或压榨的方式,将非转基因大豆原料加工为大豆毛油和豆粕类产品。通过溶剂浸出、高低温脱溶、物理压榨等不同的生产工艺,产出不同的脱脂豆粕类产品及非转基因大豆油,豆粕类产品包括食品豆粕、大豆蛋白、瓦饼粉等产品。

非转基因大豆油生产企业主要分为两类,一类为大豆蛋白加工企业,其生产工艺是通过大豆冷榨生产线生产低温豆粕(俗称白豆片),再对低温豆粕进行碱提、酸沉以及机械分离、水洗、喷雾干燥后后得到蛋白产成品。大豆蛋白产品主要用于乳制品、肉制品、素食制品、饮料制品、佐餐料、营养保健品的添加等。国内主要加工企业集中在山东、黑龙江地区,销售区域分布全国各地,目前有约40%用于出口日本、欧盟、俄罗斯等。另一类为瓦饼粉和食品豆粕压榨企业,热榨瓦饼粉是生产有机饲料的原料,冷榨瓦饼粉主要应用于制药、菌群培养和食品生产;食品豆粕是调味品生产企业酿造酱油的原料。

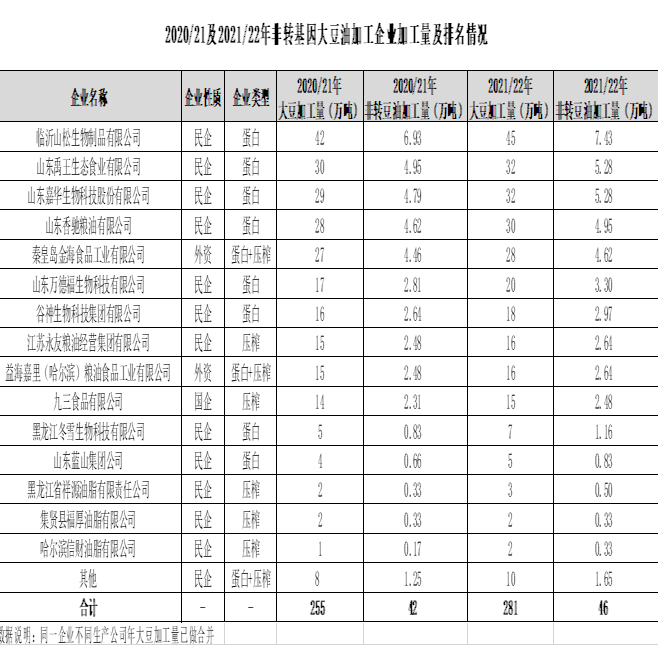

2019年至2022年非转基因大豆油供需情况见下表。从供给结构来看,国内非转基因大豆油产量占据主导,近年产量均在40万吨以上,18/19榨季达到了60万吨。每年进口量在20万吨以上,弥补了国内非转基因大豆油产量的不足。2021/22榨季国内非转基因大豆油生产企业全年大豆加工量约为281万吨,产出非转豆油46万吨。其中,大豆蛋白加工企业豆油产量30万吨,大豆压榨企业豆油产量16万吨。非转基因大豆油进口来源国为俄罗斯、乌克兰、土耳其、白罗斯等,近年进口量在20万吨以上。

数据来源:黑龙江省大豆协会调研数据(仅供参考,不保证数据准确,不作为决策依据)

数据来源:黑龙江省大豆协会调研数据(仅供参考,不保证数据准确,不作为决策依据),同一企业不同生产公司年大豆、豆油加工量已做合并。

对于部分非转基因大豆油生产企业而言,生产出的非转基因大豆毛油为加工大豆蛋白、瓦饼粉、食品豆粕的副产品。由于食用油产业属于投入门槛高且资本密集型的行业,加之缺乏大豆油生产精炼技术、设备及终端销售渠道,非转基因大豆油生产企业大都直接将非转基因大豆毛油销售给益海、中粮、九三等食用油生产企业,再由食用油生产企业对毛油进行精炼和包装,产出非转大豆包装油作为品牌产品供应终端市场。而像益海、九三通过初加工产出的非转基因大豆毛油大多自用,精炼后用于生产非转基因大豆包装油使用。

二、非转基因大豆油消费情况

大豆油是中国人特别是北方人民生活中的主要食用油之一,主产东北诸省及华东、华北、西北和中南各地区,行销全国。随着中国经济的快速发展以及人民生活水平的不断改善,消费者对食品品质的关注程度愈来愈高,非转基因概念成为消费者对食用油的关注点。加之近两年全国新冠疫情反复,餐饮行业受到冲击,居民在家就餐比例提升,也促进了非转基因小包装大豆油的消费。因此,非转基因大豆油销量保持着稳中有升的增长趋势,非转基因大豆油年消费量在80万吨左右。目前全国市场上非转基因大豆油主要为福临门、九三、金龙鱼、鲁花、满香园等品牌。大豆油产品丰富,包括非转基因纯香大豆油、笨榨大豆油以及高端定位的有机大豆油等品类。

随着中国城镇化进程的发展,国内包装油品牌发展进入稳步增长阶段,非转基因大豆包装油市场呈现出参与者高度集中的态势,而一些规模小、质量不稳定的小厂在大企业的挤压下逐步淘汰,包装油越来越向大品牌、大企业集中。

从2021年各家企业非转基因大豆油销售数据来看,行业龙头益海嘉里集团的非转基因大豆油销量约为35万吨,占据45%的市场份额,生产工厂布局哈尔滨、营口和天津。央企背景同样资金实力雄厚的中粮集团占据19%的市场份额。九三食品的产品在豆油传统销售区域东北及华北地区获得了当地消费者的广泛关注和认可,占据17%的市场份额。除了上述三家头部企业以外,其他企业的市场份额相对较分散,其中鲁花集团在花生油单品傲视群雄外,近年来也在开拓非转大豆油市场,预计占据的6%市场份额。其他竞争参与者,行业和市场影响力有限,分食剩余13%的市场份额。

数据来源:黑龙江省大豆协会调研数据(仅供参考,不保证数据准确,不作为决策依据)

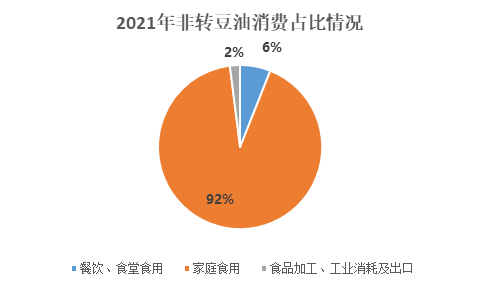

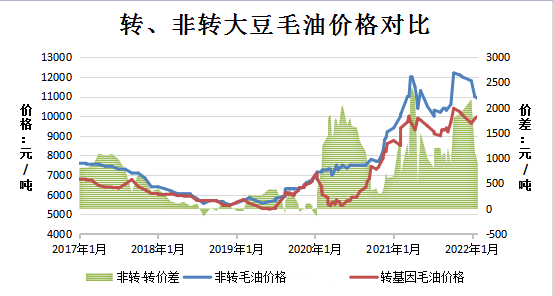

由于非转基因大豆油原料价格高于转基因大豆油原料价格,价差达到千元以上。因此,从非转大豆油消费构成上来看,家庭消费占据主导,占比约为92%,且多采购小包装油(5L及以下包装);而餐饮渠道对大豆油价格十分敏感,绝大多数饭店、食堂会选择价格更为低廉的转基因大豆油作为烹饪原料油,部分龙头餐饮企业、高校、军队食堂等明确使用非转基因大豆油,餐饮渠道非转基因大豆油消费占比为6%。非转大豆油还有少量应用于婴幼儿食品加工、医药生产等领域。食品加工业企业和大型餐饮企业主要使用散装油和中包装油(10L及以上包装),中小型餐饮企业主要使用中包装油。

数据来源:黑龙江省大豆协会调研数据(仅供参考,不保证数据准确,不作为决策依据)

数据来源:黑龙江省大豆协会调研数据(仅供参考,不保证数据准确,不作为决策依据)

三、转基因大豆油消费情况

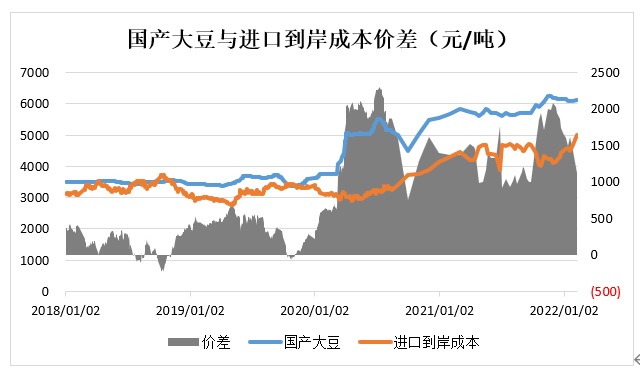

转基因大豆油是食用油脂中价格较低的品类,相较于非转基因大豆油而言,进口转基因大豆原料更为便宜,近两年转基因和非转基因大豆价差达到1000-2000元/吨,且转基因大豆出油率较非转基因大豆高出两个百分点。因此,餐饮渠道除部分大品牌龙头餐饮企业外,大都以转基因大豆油为主,餐饮渠道占据转基因大豆油消费的48%。一些小型饭店、油炸食品店甚至使用白桶散装油,有的有厂名、地址等,有的则是灌完直接拧盖的三无转基因豆油产品,产品来源复杂,有一部分来自批发市场,还有很多是周边小作坊私自灌装,成分不明,食品安全堪忧。

数据来源:大豆天下网站数据

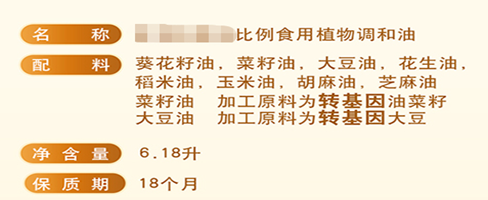

家庭渠道方面,由散油和包装油两部分组成,占据转基因大豆油消费量的20%。其中,转基因大豆散油主要销售区域为东北和华北的乡村地区。根据第七次人口普查数据,我国居住乡村人口达到5.1亿人,是转基因大豆散油家庭渠道的主要消费群体。转基因大豆包装油方面,由于包装油品牌性和低毛利的特点,该市场处在寡头垄断状态,仅有金龙鱼、福临门等少数品牌占领市场。转基因大豆包装油多以纯大豆油及调和油的形式销售,根据相关食品法律法规要求,生产厂商一般会在包装油配料表中标注加工原料为转基因大豆,但部分生产商并不会在调和油中标注不同种类油脂的混调比例。

近两年大宗商品普涨,国内外油脂价格飞涨,棕榈油主要依靠进口,价格调控力度有限。因此,豆油、棕榈油价格部分时间出现倒挂,棕榈油作为重要的工业用油原料,在价格的影响下,受到了转基因豆油的替代。因此,转基因大豆油在食品加工、化妆品生产、饲料用油等工业方面的应用量有所增加,约占占据转基因大豆油消费的32%。

数据来源:黑龙江省大豆协会调研数据(仅供参考,不保证数据准确,不作为决策依据)

近年来,国家对油料作物的种植特别是大豆越来越重视。今年的中央一号文件提出,“大力实施大豆和油料产能提升工程”,“加大耕地轮作补贴和产油大县奖励力度。”3月,国家发改委近日发布《关于进一步做好粮食和大豆等重要农产品生产相关工作的通知》,要求“全力稳定粮食播种面积和产量,东北地区要统筹处理好大豆和玉米的关系,科学安排种植结构,发挥好国家粮食安全“压舱石”作用。下大力扩大大豆和油料生产,支持部分地区开展大豆油料生产基地建设,大力实施大豆油料扩种行动,推进粮豆合理轮作,统筹支持粮食油料协调发展。”随着国产非转基因大豆产量的增加,非转基因大豆油的供给有望增加。

地址:北京市西城区月坛北街26号恒华国际商务中心A座721室

电话:(010) 82106672

邮箱:csiachina@126.com

京ICP备19044408号-1

技术支持:巨耀网络

版权所有:中国大豆产业协会